In de deze box wordt er extra uitleg gegeven over diversen financiële producten die ter sprake zijn gekomen in het blog over de ECB. De producten: obligaties, effecten op onderpand en gedekte obligaties, en onderdeel zijn van de laatste opkoopprogramma's (CBPP, ABSPP en PSPP) van de ECB worden uitgebreider behandeld.

Obligaties

De obligatie is één van de belangrijkste financiële producten in de financiële wereld. Voor overheden en (grote) bedrijven is het een manier om geld te lenen van professionele beleggers, zoals pensioenfondsen en banken. In het geval van de Nederlandse overheid worden obligaties uitgegeven door het Agentschap van de Generale Thesaurie wat onder het Ministerie van Financiën valt. Naar gelang de financieringsbehoefte kunnen zij, zolang er geïnteresseerde investeerders zijn, obligaties (Dutch State Loans) uitschrijven met een looptijd van 2 tot 30 jaar. Deze worden aangeboden op een veiling waar investeerders de obligaties kunnen kopen.

Een obligatie is een type lening waarbij er, in geval van staatsobligaties, er elk jaar tot aan de verloopdatum een vast rentebedrag (ook wel coupon) wordt uitbetaald aan de obligatiehouder. Investeren in obligaties wordt in het algemeen dan ook gezien als een investering met een laag risico. Nu zijn er ook tal van voorbeelden uit het verleden van landen die niet aan hun betalingsverplichtingen konden voldoen. Op het moment is er bijvoorbeeld grote vrees dat Griekenland niet meer aan zijn verplichtingen kan voldoen.

Wat deze vrees doet met de rentestand van een obligatie is duidelijk te zien in grafiek 1. In deze grafiek staat op de x-as de tijd aangeduid in maanden en op de y-as de rente, welke in april boven de 13% stond.

|

| Grafiek 1: Renteverloop op de 10 jaar Griekse staatsobligaties |

Dat is inderdaad het geval wanneer de prijs van een obligatie gelijk is de uitgifteprijs. De prijs van een obligatie wordt uitgedrukt in een percentage en is dan 100 (ook wel par genoemd). Een obligatiehouder kan besluiten om zijn obligatie weer te koop aan te bieden op de obligatiemarkt. En hier gelden de wetten van de markt van vraag en aanbod. In het geval van de Griekse staatsobligaties is er een grote onzekerheid of de obligatiehouder zijn geld weer terugkrijgt. Een koper zal er daarom geen prijs van 100 voor willen betalen, maar bijvoorbeeld nog maar 50.

Voorbeeld

De prijs van een obligatie is 100 en staat gelijk aan EUR 100,000. Verder is de (coupon)rente gelijk aan 2.5%. Dit betekent dat er elk jaar een rente wordt uitgekeerd van 100,000 x 2.5% = EUR 2,500.

Nu prijst de markt deze obligatie niet meer gelijk aan 100, maar gelijk aan 50 door het verhoogde risico. De marktrente is in dit geval EUR 2,500 ÷ 50,000 = 5%.

Dit is gelijk een belangrijke indicatie dat als de Griekse overheid nieuwe obligaties wil uitschrijven dit tweemaal zoveel zal gaan kosten.

In het geval de Duitse 10 jaar staatsobligatie is er een tegenovergesteld beeld te zien in het renteverloop. In grafiek 2 is te zien dat rente in april zelfs bijna gelijk was aan nul. Dit is historisch gezien zeer laag en de kosten voor de Duitse overheid om te lenen is daardoor bijna kosteloos.

|

| Grafiek 2: Renteverloop van de 10 jaar Duitse staatsobligatie |

De vergelijking tussen de Griekse en Duitse staatsobligaties laat meteen ook zien wat het uitdagende probleem is binnen het eurogebied. De landen die al in financieel zwaar weer zitten krijgen het nog moeilijker door de perikelen van de markt. Hoe kan het land het vertrouwen weer terug te winnen? Simpel gezegd moeten de inkomsten omhoog en de uitgaven omlaag. Om dit voor elkaar te krijgen doen er onder economen verschillende theorieën de ronde.

Effecten op onderpand van activa (Asset Backed Securities)

Bij het ABSPP programma worden er effecten opgekocht waarbij het onderpand bijvoorbeeld hypotheken van wooneigenaren, consumentenleningen of leningen aan het midden- en kleinbedrijf kunnen zijn. Het onderpand met overeenkomstige eigenschappen, zoals de looptijd of risico, worden dan gebundeld en daarvan wordt een effect uitgeschreven. De onderliggende (voorspelbare) kasstromen worden hierbij bepaald door de rentebetalingen en afbetalingen van de onderliggende leningen. Voor deze procedure van het bundelen van activa wordt ook wel de term securitization gebruikt. Voor financiële instellingen is het transformeren van leningen naar effecten een manier om simpel gezegd ‘goedkoper’ aan geld te komen. Helaas heeft het ook een belangrijke rol gespeeld in het veroorzaken van de financiële crisis.

Hoe werkt securitization?

In de basis bestaat de procedure uit twee stappen zoals is aangegeven in figuur 1.

In de eerste stap is er een bedrijf met leningen (of andere inkomsten genererende bezittingen), de initiatiefnemer, die een selectie maakt van de leningen die van de balans zullen worden verwijderd. Deze leningen worden vervolgens gebundeld en verkocht aan een Special Purpose Verhicle (SPV). Dit is een entiteit die in de meeste gevallen door een financiële instelling wordt opgezet. Deze valt overigens onder de initiatiefnemer.

In de tweede stap worden de effecten met onderpand uitgeschreven door de SPV en verkocht aan investeerders op de kapitaalmarkt. Het opgehaalde geld door de SPV is ter financiering van de aangekochte gebundelde leningen van de initiatiefnemer. Vervolgens zullen de investeerders de rentebetalingen van de onderliggende leningen ontvangen minus een service fee.

Hoe werkt securitization?

In de basis bestaat de procedure uit twee stappen zoals is aangegeven in figuur 1.

In de eerste stap is er een bedrijf met leningen (of andere inkomsten genererende bezittingen), de initiatiefnemer, die een selectie maakt van de leningen die van de balans zullen worden verwijderd. Deze leningen worden vervolgens gebundeld en verkocht aan een Special Purpose Verhicle (SPV). Dit is een entiteit die in de meeste gevallen door een financiële instelling wordt opgezet. Deze valt overigens onder de initiatiefnemer.

In de tweede stap worden de effecten met onderpand uitgeschreven door de SPV en verkocht aan investeerders op de kapitaalmarkt. Het opgehaalde geld door de SPV is ter financiering van de aangekochte gebundelde leningen van de initiatiefnemer. Vervolgens zullen de investeerders de rentebetalingen van de onderliggende leningen ontvangen minus een service fee.

|

| Figuur 1: Schematische weergave Securitization (Bron: IMF) |

De belangrijkste voordelen voor de initiatiefnemer bij securitization zijn: dat het kredietrisico wordt verplaatst naar de investeerders, het een goedkopere manier van financiering kan zijn vergeleken met een lening afsluiten en het verlaagt de kapitaalreserveverplichtingen in het geval van banken (al is hiervoor wel strengere regelgeving op komst in de Basel-akkoorden).

Gedekte obligaties (Covered Bonds)

Bij het CBPP3 programma worden obligaties opgekocht die in veel gevallen ook door hypotheken van huiseigenaren worden gedekt. Het belangrijke verschil met effecten op onderpand van activa is dat de koper bij een gedekte obligatie ervan uit kan gaan dat de kasstromen gedurende de looptijd gelijk blijven. In het geval dat er een hypotheek eerder wordt afbetaald dan zorgt de financiële instelling, die de obligatie heeft uitgegeven, dat er een soortgelijke hypotheek in het pakketje voor terug komt. Daarnaast blijven de hypotheken op de balans staan van de uitgever van de obligatie en is er daardoor ook geen structuur opgezet met een SPV.

Repo-overeenkomsten

Bij een repo-overeenkomst is er een Bank A die effecten verkoopt aan Bank B voor een bepaalde verkoopprijs. Verder wordt er afgesproken dat Bank B op een vastgestelde datum de effecten weer terug verkoopt aan Bank A voor een vastgestelde prijs. De zogenaamde terugkoopprijs is de verkoopprijs plus een rentebedrag. De effecten bij dit soort overeenkomsten zijn meestal obligaties, maar dit kunnen bijvoorbeeld ook aandelen zijn, en het juridisch eigendom van de effecten gaat tijdelijk over naar Bank B. De looptijd van dit soort overeenkomsten zijn maximaal één jaar en hebben als doel om voor een korte termijn geld te lenen. Doordat er eigenlijk tegen onderpand geleend wordt zijn de kosten hiervan lager dan in vergelijking met een ‘gewone’ lening.

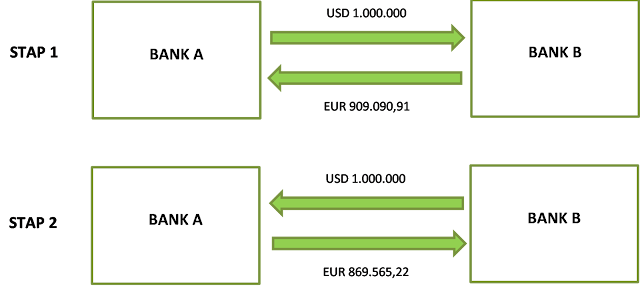

Hieronder zijn de twee stappen binnen een repo-overeenkomst afgebeeld. In stap 1 van dit voorbeeld verkoopt Bank A obligaties met een nominale waarde (aantal obligaties vermenigvuldigd met de uitgifteprijs) van 1 miljoen euro. Hiervoor betaald Bank B een bedrag van 1.05 miljoen euro. Op de vastgestelde datum in de overeenkomst zal stap 2 uitgevoerd worden. Bank A betaald het ontvangen bedrag in stap 1 weer terug, maar daarbij komt ook nog een rentebedrag. Bank B zal dezelfde obligaties met een nominale waarde van 1 miljoen weer teruggeven aan Bank A.

|

| Figuur 2: Kasstromen van een Repo-overeenkomst |

Leningen tegen onderpand

Deze manier van financiering is gelijk aan de repo-overeenkomst, maar met het belangrijke verschil dat de verkoper van de effecten juridisch eigenaar blijft.Deviezenswaps

Bij een deviezenswap wordt er tussen twee partijen overeengekomen dat er op twee tijdstippen valuta A tegen valuta B wordt gewisseld. Een deviezenswap bestaat eigenlijk uit twee financiële producten, namelijk de locotransactie (spot foreign exchange transaction) en een termijncontract (forward foreign exchange transaction). Er wordt doormiddel van deze transacties tijdelijk één valuta voor de ander gewisseld. Normaliter wordt een deviezenswap uitgevoerd om wisselkoersrisico in te dekken van bijvoorbeeld een lening die in een vreemde valuta is aangegaan.

Termijndeposito’s

Bij deze overeenkomsten wordt er voor een vastgestelde periode een overeengekomen bedrag van partij A gestald bij partij B. Het gestalde bedrag kan gedurende de vastgestelde periode niet opgenomen worden. Gedurende de periode wordt er een rentevergoeding (periodiek) uitgekeerd.

Hieronder is een schematische weergave van de kasstromen in het geval een termijndeposito met een bedrag van 2.500.000 euro. Deze wordt voor één jaar gestald tegen een rentepercentage van 5%. Elke zes maanden wordt de rentevergoeding uitbetaald. In stap 1 zien we dat Bank A een bedrag van 2.500.000 euro stalt bij bank B. Na zes maanden zal de eerste rentebetaling (2.500.000 x 5% x 180/360) uitbetaald worden, zoals in stap 2 te zien is. In stap 3 is het jaar verstreken en wordt de gehele hoofdsom van 2.500.000 euro weer overgemaakt naar Bank A met daarbij ook de tweede rentebetaling.

|

| Figuur 4: Kasstromen van een termijndeposito |

Geen opmerkingen:

Een reactie posten